NCM: O Guia Definitivo para a Classificação Fiscal de Mercadorias

O Impacto Estratégico da Classificação Fiscal no Sucesso da Operação

A Nomenclatura Comum do Mercosul (NCM) é, sem dúvida, o elemento central de qualquer operação de comércio exterior no Brasil e nos demais países do bloco. Longe de ser apenas um código burocrático, a NCM é o coração que determina a vida fiscal e tributária de uma mercadoria, sendo a chave para o sucesso ou o insucesso de uma importação ou exportação.

O Que é a Tabela NCM e o Código NCM?

A Nomenclatura Comum do Mercosul (NCM) é um sistema ordenado de classificação de mercadorias, adotado pelo Brasil, Argentina, Paraguai e Uruguai desde 1995, e utilizado em todas as operações de comércio exterior do Mercosul.

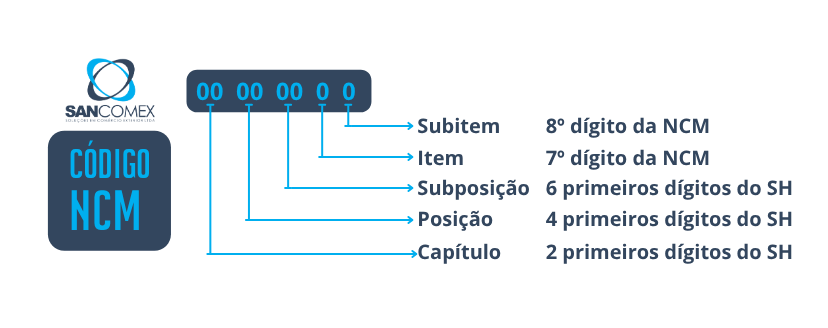

O código NCM é um código numérico de oito dígitos que representa a mercadoria de forma única. Toda e qualquer mercadoria que circula no Brasil, seja no mercado interno ou no comércio exterior, deve ter o seu código NCM informado em documentos fiscais.

NCM SH: A Base do Sistema Harmonizado

A NCM tem como base o Sistema Harmonizado de Designação e de Codificação de Mercadorias (SH), um método internacional de classificação mantido pela Organização Mundial das Alfândegas (OMA).

O código NCM é estruturado da seguinte forma:

|

Dígitos

|

Nível de Classificação

|

Base

|

Descrição

|

|

1º e 2º

|

Capítulo

|

SH

|

Características gerais do produto (ex: 04 – Leite e laticínios)

|

|

3º e 4º

|

Posição

|

SH

|

Subdivisão do Capítulo (ex: 0402 – Leite e creme de leite, concentrados…)

|

|

5º e 6º

|

Subposição

|

SH

|

Subcategoria do produto (ex: 0402.10 – Em pó, grânulos ou outras formas sólidas…)

|

|

7º

|

Item

|

Mercosul

|

Classificação dentro da Subposição

|

|

8º

|

Subitem

|

Mercosul

|

Descrição específica da mercadoria

|

Os seis primeiros dígitos do código NCM seguem a convenção internacional do SH, garantindo a padronização global.

Os dois últimos dígitos são definidos pelo Mercosul para detalhar a classificação conforme as necessidades regionais.

Utilizações da NCM nos Documentos

A NCM é um campo de preenchimento obrigatório e essencial em diversos documentos fiscais e aduaneiros, tanto no Brasil quanto no exterior:

• Notas Fiscais Eletrônicas (NF-e): Essencial para a circulação interna e para a base de cálculo de tributos.

• Documentos de Comércio Exterior: Fatura Comercial, Conhecimento de Transporte, Declaração de Importação (DI/DUIMP) e Declaração Única de Exportação (DU-E).

• Regimes Aduaneiros Especiais: Utilizada na identificação de mercadorias para regimes como Drawback, Recof, entre outros.

• Licença de Importação (LI): Necessária para a obtenção de tratamentos administrativos específicos no Siscomex.

A Importância Crítica da Classificação Fiscal:A Classificação Fiscal Incorreta e seus Riscos

A correta Classificação Fiscal de Mercadorias é o processo de determinar o código NCM exato para um produto, obedecendo a critérios rigorosos. Este processo é a espinha dorsal de toda a operação de comércio exterior, pois é a partir da NCM que se define:

- Tributação: A NCM determina as alíquotas de impostos federais e estaduais, como o Imposto de Importação (II), o Imposto sobre Produtos Industrializados (IPI) e o Imposto sobre Circulação de Mercadorias e Serviços (ICMS).

- Tratamento Administrativo: Define se a mercadoria está sujeita a licença de importação, anuência de órgãos como ANVISA, MAPA, INMETRO, entre outros.

- Defesa Comercial: É base para o estabelecimento de direitos de defesa comercial, como antidumping.

O Impacto Estratégico da Classificação Fiscal no Sucesso da Operação

Uma classificação fiscal incorreta não é apenas um erro administrativo, é uma falha estratégica que pode gerar penalidades severas e, em casos extremos, o insucesso de toda a operação.

Conforme legislação aduaneira, no caso de um erro na classificação fiscal do produto, a Receita Federal do Brasil (RFB) pode aplicar multa de 1% sobre o valor aduaneiro do produto, além da cobrança das diferenças tributárias com juros/multa.

Em um cenário de fiscalização, a classificação inadequada pode levar à retenção da carga e a um aumento expressivo nos custos logísticos e operacionais.

O Padrão Ouro: As 10 Regras de Classificação Fiscal (O Manual de Instruções da NCM)

A classificação fiscal não é um palpite; é uma ciência exata regida por um “Manual de Instruções” internacional. Este manual é composto pelas 10 Regras de Classificação Fiscal. Pense nelas como um passo a passo que o especialista deve seguir, sem pular etapas, para chegar ao código NCM perfeito.

Essas regras se dividem em dois grupos:

1. As 6 Regras Gerais de Interpretação (RGI) – O Guia Internacional

Estas são as regras globais, criadas pela Organização Mundial das Alfândegas (OMA), que servem para classificar a mercadoria até o nível de 6 dígitos (a parte internacional do código NCM). Elas funcionam como um funil:

• RGI 1 (A Regra de Ouro): A classificação é determinada pelo texto das Seções, Capítulos e pelas Notas Legais. Exemplo: Se o produto é um “relógio”, você deve ir para a seção que fala de “Instrumentos e Aparelhos”, a menos que uma Nota Legal diga o contrário.

• RGI 2 (O Produto Incompleto ou Desmontado): Se o produto está incompleto, mas já tem a característica essencial do produto completo, ele é classificado como completo. Se está desmontado, mas pronto para ser montado, também. Exemplo: Um carro desmontado é classificado como carro, não como “peças de metal”.

• RGI 3 (O Desempate): Usada quando a mercadoria parece se encaixar em dois ou mais códigos. Ela manda classificar pelo código mais específico, pelo material que dá a característica essencial ao produto, ou pelo código que aparece por último na ordem numérica. Exemplo: Um kit de maquiagem (vários itens) é classificado pelo item mais importante do kit.

• RGI 4 (A Semelhança): Se nenhuma regra anterior funcionar, o produto é classificado por analogia, ou seja, no código da mercadoria mais parecida que já existe.

• RGI 5 (Embalagens e Estojos): Estojos e embalagens que acompanham o produto e são feitos para uso de longa duração são classificados junto com o produto. Exemplo: O estojo de uma câmera fotográfica é classificado como a câmera.

• RGI 6 (A Regra da Subposição): Garante que as regras acima (RGI 1 a 5) sejam aplicadas de forma similar para classificar o produto dentro das subposições (os 5º e 6º dígitos).

2. As 4 Regras Complementares (RGC e RGC/TEC/TIPI) – O Ajuste Fino Nacional

Depois de usar as 6 RGIs para chegar aos 6 primeiros dígitos, as regras complementares entram em ação para definir os 7º e 8º dígitos (Item e Subitem) e garantir a aplicação correta das tarifas e impostos brasileiros:

• RGC 1 e 2: Regras específicas do Mercosul para detalhar a classificação nos 7º e 8º dígitos.

• RGC/TEC e RGC/TIPI: Regras que garantem que a Tarifa Externa Comum (TEC) e a Tabela de Incidência do IPI (TIPI) sejam aplicadas corretamente, considerando as particularidades tributárias do Brasil.

Essas 10 regras formam a legislação de Classificação Fiscal e são a prova de que classificar uma mercadoria é um processo técnico e legal, e não uma simples escolha no sistema.

Tabelas Aduaneiras e Consulta NCM

Para aplicar a NCM e calcular os tributos, é necessário consultar as tabelas aduaneiras:

• TEC (Tarifa Externa Comum): É a NCM acrescida das alíquotas do Imposto de Importação (II).

• TIPI (Tabela de Incidência do IPI): É a NCM acrescida das alíquotas do Imposto sobre Produtos Industrializados (IPI).

Onde Realizar a Consulta NCM?

A consulta oficial e mais confiável da NCM deve ser realizada através do Sistema Classif da Receita Federal.

Além disso, o Simulador Tributário da Receita Federal é uma ferramenta útil para estimar os tributos incidentes sobre a mercadoria, com base na NCM.

Atualizações da Tabela NCM (2020 e 2022)

A NCM não é estática. Ela é atualizada periodicamente para acompanhar a evolução tecnológica e as necessidades do comércio internacional.

• Atualização NCM 2020: Implementou mudanças decorrentes de alterações no SH e ajustes internos.

•Atualização NCM 2022 (Abril): Trouxe a 7ª Emenda do Sistema Harmonizado, que incluiu novos códigos para mercadorias de alta relevância, como produtos de tecnologia e itens relacionados à saúde e segurança.

O acompanhamento constante dessas atualizações é vital para evitar a classificação incorreta e as penalidades associadas.

O Futuro da Classificação Fiscal: A DUIMP e o Catálogo de Produto

Com a implementação da Declaração Única de Importação (DUIMP), o cenário da classificação fiscal se tornará ainda mais rigoroso.

A DUIMP trará um rastreio da classificação incorreta em tempo real, o que significa que erros serão identificados muito mais rapidamente pela fiscalização. O grande diferencial será a amarração do Catálogo de Produto à NCM.

O Catálogo de Produto exigirá que o importador detalhe as características da mercadoria e vincule-as ao código NCM correto. Se houver inconsistência entre a descrição do produto e o código, a operação será barrada ou fiscalizada imediatamente. Em outras palavras, a DUIMP “piorará” o cenário para quem não tem a classificação correta, elevando a necessidade de precisão a um novo patamar.

A Importância de Contratar a Sancomex

Diante da complexidade das 10 Regras de Classificação, das constantes atualizações da NCM e do rigor iminente da DUIMP, a classificação fiscal se torna uma tarefa para especialistas.

É neste ponto que a experiência e o conhecimento técnico da Sancomex se tornam cruciais para determinar o sucesso da sua operação. Contratar a Sancomex significa:

• Garantia de Conformidade: Evitar multas e penalidades por classificação incorreta.

• Otimização Tributária: Assegurar que os impostos sejam calculados corretamente, evitando pagamentos a maior ou a menor.

• Segurança Operacional: Ter a certeza de que a mercadoria não será retida na alfândega por erros de classificação.

• Preparação para a DUIMP: Estar à frente das exigências do Catálogo de Produto, garantindo a fluidez das suas futuras importações.

A classificação fiscal é o coração da sua operação. Não arrisque o sucesso do seu negócio com um palpite. Conte com a Sancomex para garantir que sua mercadoria esteja classificada com a precisão que o comércio exterior exige.

Referências

[1] Receita Federal. NCM – Nomenclatura Comum do Mercosul. Disponível em: https://www.gov.br/receitafederal/pt-br/assuntos/aduana-e-comercio-exterior/classificacao-fiscal-de-mercadorias/ncm